Jednak warto pamiętać, że Credit Agricole może korzystać z innych baz długów, aby ocenić Twoją zdolność kredytową. W tym artykule przyjrzymy się, jakie pożyczki są dostępne bez weryfikacji KRD, jakie informacje mogą wpłynąć na decyzję kredytową oraz jak polityka Credit Agricole porównuje się z innymi bankami w Polsce.

Najistotniejsze informacje:- Credit Agricole nie sprawdza KRD przy udzielaniu pożyczek.

- Możliwość uzyskania pożyczki nie zależy od historii kredytowej w KRD.

- Bank może korzystać z innych baz długów do oceny zdolności kredytowej.

- Warto poznać alternatywne bazy długów, które mogą być sprawdzane przez banki.

- Polityka Credit Agricole różni się od podejścia innych banków do weryfikacji KRD.

Czy Credit Agricole sprawdza KRD? Odpowiedź na Twoje wątpliwości

Wiele osób zastanawia się, czy Credit Agricole sprawdza Krajowy Rejestr Długów (KRD) przy udzielaniu pożyczek. Dobra wiadomość jest taka, że bank ten nie weryfikuje historii kredytowej w KRD, co oznacza, że Twoje dane w tym rejestrze nie będą miały wpływu na decyzję o przyznaniu pożyczki. Dzięki temu osoby z negatywną historią kredytową mogą mieć szansę na uzyskanie wsparcia finansowego.

Brak sprawdzania KRD przez Credit Agricole może być korzystny dla wielu klientów. Oznacza to, że nie musisz obawiać się, że wcześniejsze problemy finansowe będą przeszkodą w uzyskaniu pożyczki. Jednak warto pamiętać, że bank może korzystać z innych baz długów, aby ocenić Twoją zdolność kredytową, co może wpłynąć na decyzję o przyznaniu środków.Jakie pożyczki są dostępne bez sprawdzania KRD w Credit Agricole?

Credit Agricole oferuje kilka rodzajów pożyczek, które nie wymagają sprawdzania KRD. Wśród nich znajdują się pożyczki gotówkowe oraz pożyczki na cele konsumpcyjne, które są dostępne dla osób bez negatywnej historii w KRD. Warto zwrócić uwagę na różne warunki, jakie mogą być związane z tymi pożyczkami, takie jak maksymalne kwoty oraz okres spłaty.

Na przykład, Credit Agricole może oferować pożyczki gotówkowe w wysokości od 1 000 zł do 200 000 zł, z okresem spłaty wynoszącym od 6 miesięcy do 10 lat. Ostateczne warunki zależą od indywidualnej oceny klienta i jego sytuacji finansowej.

| Rodzaj pożyczki | Maksymalna kwota | Okres spłaty |

| Pożyczka gotówkowa | do 200 000 zł | od 6 miesięcy do 10 lat |

| Pożyczka na cele konsumpcyjne | do 150 000 zł | od 3 miesięcy do 7 lat |

Co oznacza brak weryfikacji KRD dla Twojej zdolności kredytowej?

Brak weryfikacji Krajowego Rejestru Długów (KRD) przez Credit Agricole ma istotne znaczenie dla osób ubiegających się o pożyczki. Nie sprawdzanie KRD oznacza, że osoby z negatywną historią kredytową mogą mieć większe szanse na uzyskanie finansowania. W praktyce, to może otworzyć drzwi dla klientów, którzy w przeszłości mieli problemy z terminowym spłacaniem zobowiązań.Jednak warto pamiętać, że brak sprawdzania KRD nie oznacza, że bank całkowicie pomija ocenę zdolności kredytowej. Credit Agricole może korzystać z innych źródeł informacji, takich jak historie zadłużenia w alternatywnych bazach długów. To oznacza, że decyzja o przyznaniu pożyczki może być nadal uzależniona od innych czynników, które bank uzna za istotne.

W związku z tym, osoby z negatywnymi wpisami w KRD mogą być oceniane na podstawie ich obecnej sytuacji finansowej, co może prowadzić do różnorodnych wyników. Ostatecznie, brak weryfikacji KRD może być korzystny, ale nie gwarantuje automatycznego przyznania pożyczki.

Jakie informacje mogą wpłynąć na decyzję kredytową w Credit Agricole?

Decyzja kredytowa w Credit Agricole opiera się na wielu czynnikach, które bank analizuje, aby ocenić zdolność klienta do spłaty zobowiązań. Wysokość dochodu jest jednym z kluczowych elementów; im wyższy dochód, tym większe szanse na uzyskanie pożyczki. Bank bierze również pod uwagę status zatrudnienia, co oznacza, że osoby zatrudnione na umowę o pracę mogą być traktowane korzystniej niż osoby prowadzące działalność gospodarczą.

Inne czynniki, które mogą wpłynąć na decyzję, to historia kredytowa oraz aktualne zobowiązania finansowe. Credit Agricole może sprawdzić, czy klient ma inne aktywne kredyty, co również wpływa na ocenę ryzyka. Ważne jest, aby klienci byli świadomi, że bank może korzystać z różnych źródeł informacji, aby dokładnie ocenić ich sytuację finansową.

Jakie inne bazy długów są używane przez banki w Polsce?

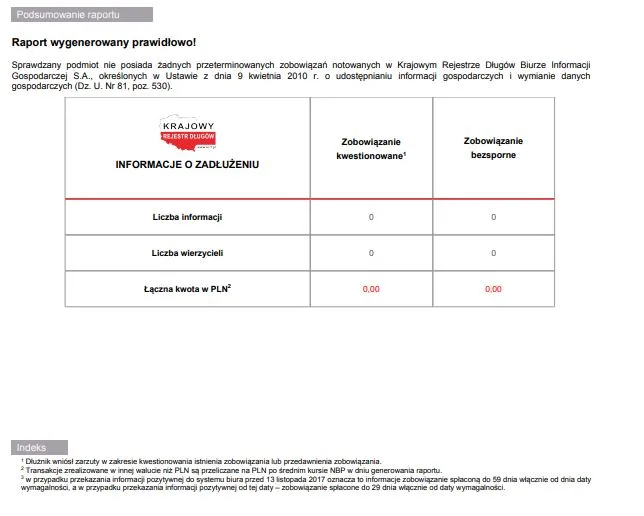

W Polsce banki korzystają z różnych baz długów, aby ocenić wiarygodność kredytową klientów. Oprócz Krajowego Rejestru Długów (KRD), istotne są także inne rejestry, takie jak BIG (Biuro Informacji Gospodarczej) oraz ERIF (Rejestr Dłużników ERIF). Te bazy zawierają informacje o zadłużeniu osób fizycznych oraz firm, co pozwala bankom na lepszą ocenę ryzyka kredytowego.

Warto również wspomnieć o CRIF, który jest innym ważnym rejestrem, z którego korzystają banki. Zawiera on dane o kredytach oraz historii płatności, co może być kluczowe dla decyzji o przyznaniu pożyczki. Współpraca z tymi bazami pozwala bankom na dokładniejszą weryfikację klientów oraz minimalizację ryzyka niewypłacalności.

- Krajowy Rejestr Długów (KRD) - rejestr zawierający informacje o długach osób fizycznych i prawnych.

- BIG (Biuro Informacji Gospodarczej) - baza danych o zadłużeniu, która gromadzi informacje o nieuregulowanych zobowiązaniach.

- ERIF (Rejestr Dłużników ERIF) - rejestr, w którym znajdują się dane o długach oraz informacje o spłatach zobowiązań.

- CRIF - rejestr kredytowy, który zawiera dane o historii kredytowej i płatności klientów.

Porównanie polityki Credit Agricole z innymi bankami w Polsce

Polityka Credit Agricole dotycząca sprawdzania Krajowego Rejestru Długów (KRD) różni się od podejścia innych banków w Polsce. W przeciwieństwie do niektórych instytucji finansowych, które regularnie weryfikują KRD przed podjęciem decyzji o przyznaniu kredytu, Credit Agricole nie korzysta z tej bazy danych. Taki model może przyciągać klientów z negatywną historią kredytową, którzy szukają możliwości uzyskania pożyczki.

Warto zauważyć, że inne banki mogą mieć bardziej restrykcyjne zasady dotyczące weryfikacji KRD. Na przykład, niektóre instytucje mogą wymagać sprawdzenia KRD jako standardowej procedury przy każdym wniosku o kredyt. To sprawia, że klienci z długami mogą mieć trudności z uzyskaniem finansowania w tych bankach. W związku z tym, porównanie polityki Credit Agricole z innymi bankami może pomóc potencjalnym kredytobiorcom w podjęciu świadomej decyzji.

Jak różne banki podchodzą do sprawdzania KRD?

Różne banki w Polsce mają odmienne podejścia do sprawdzania Krajowego Rejestru Długów (KRD). Niektóre z nich, takie jak PKO BP czy Bank Pekao, regularnie weryfikują KRD jako część procesu oceny ryzyka kredytowego. W takich przypadkach, negatywne wpisy w KRD mogą prowadzić do odmowy przyznania kredytu. Inne banki, jak Credit Agricole, mogą nie przeprowadzać takiej weryfikacji, co stwarza szansę dla klientów z problemami finansowymi.

Warto również zauważyć, że banki mogą korzystać z różnych systemów oceny kredytowej, co wpływa na ich politykę dotyczącą KRD. Na przykład, niektóre banki mogą stosować bardziej elastyczne kryteria oceny, co pozwala na przyznanie kredytu nawet osobom z negatywną historią. Takie różnice w podejściu mogą mieć kluczowe znaczenie dla osób ubiegających się o pożyczki.

| Bank | Sprawdza KRD? | Uwagi |

| Credit Agricole | Nie | Brak weryfikacji KRD dla pożyczek |

| PKO BP | Tak | Standardowa procedura weryfikacji |

| Bank Pekao | Tak | Sprawdzanie KRD jako część oceny ryzyka |

Co warto wiedzieć przed złożeniem wniosku o kredyt w banku?

Przed złożeniem wniosku o kredyt, warto zwrócić uwagę na kilka kluczowych aspektów, które mogą wpłynąć na decyzję banku. Po pierwsze, przygotowanie dokumentów jest niezbędne – upewnij się, że masz wszystkie wymagane zaświadczenia, takie jak potwierdzenie dochodów czy umowy o pracę. Dobrze jest również sprawdzić swoją historię kredytową, aby zrozumieć swoją sytuację finansową i ewentualne problemy, które mogą wpłynąć na decyzję banku.

Drugim istotnym krokiem jest porównanie ofert różnych banków. Każda instytucja ma swoje własne zasady i warunki, dlatego warto dokładnie przeanalizować, co oferują. Zwróć uwagę na oprocentowanie, prowizje oraz inne opłaty, które mogą się wiązać z kredytem. Dzięki temu będziesz mógł wybrać najbardziej korzystną ofertę dla siebie.

Na koniec, pamiętaj o tym, aby nie składać wniosków do wielu banków jednocześnie, ponieważ może to negatywnie wpłynąć na Twoją zdolność kredytową. Każde zapytanie o kredyt zostawia ślad w historii kredytowej, co może być postrzegane jako sygnał, że masz problemy finansowe. Lepiej skupić się na jednym lub dwóch bankach, które oferują najlepsze warunki.

Czytaj więcej: Jak sprawdzić zadłużenie mieszkania bez księgi wieczystej i uniknąć ryzyka

Jak przygotować się na przyszłe zmiany w polityce kredytowej banków?

W obliczu dynamicznych zmian na rynku finansowym, warto zastanowić się, jak przyszłe regulacje mogą wpłynąć na politykę kredytową banków, w tym Credit Agricole. Monitorowanie trendów w branży finansowej, takich jak rosnące znaczenie zrównoważonego rozwoju i odpowiedzialnego pożyczania, może pomóc w lepszym przygotowaniu się do ewentualnych zmian w wymaganiach dotyczących kredytów. Banki mogą wprowadzać nowe kryteria oceny, które będą uwzględniały nie tylko historię kredytową, ale także aspekty związane z ekologią i społeczną odpowiedzialnością.

Warto również rozważyć zastosowanie technologii, takich jak aplikacje mobilne do zarządzania finansami osobistymi, które mogą pomóc w monitorowaniu wydatków i oszczędności. Dzięki nim można lepiej przygotować się na przyszłe wnioski o kredyt, poprawiając swoją sytuację finansową. Zrozumienie, jak banki mogą zmieniać swoje podejście do weryfikacji klientów, pozwoli na bardziej świadome decyzje finansowe i lepsze dostosowanie się do wymagań rynku.